Author Archive

年末年始の休業のお知らせ

日頃は、格別のお引き立てを賜わり厚く御礼申し上げます。

誠に勝手ながら、2013年12月30日(月)から2014年1月5日(日)までの期間、年末年始休業とさせていただきます。

ご不便をお掛けいたしますが、ご了承のほど何卒よろしくお願いいたします。

この期間中にいただきました当ホームページ宛のお問合せにつきましては、2014年1月6日(月)以降にご対応させて頂きます。

本年も大変お世話になりましてありがとうございました。来年もお客様の成長に貢献できる会計事務所として、事務所メンバー一同全力で精進して参ります。

来年も何卒宜しくお願い申し上げます。

税理士 山根 陽介

生まれ育った地元の中小企業の社長の最も身近なパートナーとなることを目指す。起業家支援・節税・税務申告を中心とした税務サービスに加えて、

会社設立・融資対策・経営改善計画策定・資金繰り改善・事業承継をワンストップかつ総合的に提供している。

なかでも、中小企業の節税・資金繰り改善をベースとしたお客様の利益最大化のサポートを得意としている。

広島県内では数少ない公的機関の事業再生プロジェクトの外部アドバイザー経験を生かし、顧問税理士の立場からお客様である中小企業の業績を向上させるコンサルティングを行う税理士として定評がある。

幣事務所代表の新刊の発刊のお知らせ

この度民事法研究会から「担保権消滅請求の理論と実務」が発刊されました。幣事務所代表税理士の山根が共著で書かせて頂いております。ぜひご一読頂ければ幸甚です。今後も書籍・セミナーなどでお客様のお役にたてるよう励んでまいりますので、今後とも宜しくお願い申し上げます。

http://www.minjiho.com/shopdetail/000000000674

生まれ育った地元の中小企業の社長の最も身近なパートナーとなることを目指す。起業家支援・節税・税務申告を中心とした税務サービスに加えて、

会社設立・融資対策・経営改善計画策定・資金繰り改善・事業承継をワンストップかつ総合的に提供している。

なかでも、中小企業の節税・資金繰り改善をベースとしたお客様の利益最大化のサポートを得意としている。

広島県内では数少ない公的機関の事業再生プロジェクトの外部アドバイザー経験を生かし、顧問税理士の立場からお客様である中小企業の業績を向上させるコンサルティングを行う税理士として定評がある。

オーダーメイドの「節税対策」について

山根総合会計事務所では、正しい節税の考え方に沿ってお客様へ最適な節税のご提案をさせて頂きます。ぜひご参考の上、お問い合わせ下さい。

節税の基本的な考え方と種類

「節税」とは、決められた法律(税法)の範囲内で合法的に税金を少なくする方法を選ぶことと考えられています。これで間違いではないのですが、重要な観点が抜けています。同じ節税対策をしても、税務調査で認められる場合と否認されてしまう場合があります。その違いは何でしょう?

それは、「経済合理性」があるかどうかということです。

経済合理性とは、取引上の必要性があるということです。

その節税を行う場合に以下の基本的なスタンスがあります。簡単で基本的なことなのですが、実行されていない方も少なからずいらっしゃるようですので、今一度、ご確認ください。

1、 経費として計上できるものはすべてモレなく計上すること

例えば、書籍代。本業に関するもの以外にも、自己啓発本など「売上に貢献するための書籍」であれば経費になります。また、精算等が面倒ということで取引先等との飲食代を自分のポケットマネーから出していませんか?

それに、資産計上したものの中に経費で落とせるものが含まれていませんか?

2、 有利な選択・届出をきちんと行うこと

例えば、「青色申告承認申請」、「青色専従者給与の届け」や状況に応じて「減価償却方法選定の届け」、「簡易課税選択届け」などがあります。

3、 政策で認められている税制の優遇制度を上手に活用すること

例えば、中小企業庁公認の金融商品「小規模企業共済」というものがあります。

また、中小企業限定で、法人税率の引き下げや欠損金の繰戻還付制度などがあります。

また、節税方法に大まかに4種類があります。

| 税金が減る | 税金を先延ばしにする | |

| お金を使わない | I | II |

| お金を使う | III | IV |

この中で、最優先すべき節税は、お分かりだと思いますが、Ⅰの「お金を使わず、税金が減る」節税です。Ⅰの節税をきちんと行っても、利益が残っている場合にⅡ~Ⅳの節税策を検討することになります。

なお、Ⅲ及びⅣのお金を使う節税を行う場合には、今後の見通し等を考えて行う必要があります。今期、儲けているからと言ってむやみに支出をすると税金は減るかもしれませんが、残るお金も減ってしまいますので、よく考えてから実行する必要があります。

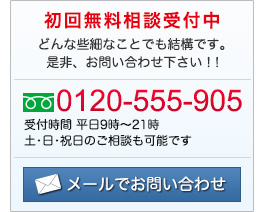

山根総合会計事務所では、多数の節税提案実績がございます。基本的な考え方をベースに各会社様に応じた最も最適な節税をオーダーメイドでご提案させて頂きます。初回無料で節税のご相談も承らせて頂きます。お気軽にお問合せ頂ければと思います。

生まれ育った地元の中小企業の社長の最も身近なパートナーとなることを目指す。起業家支援・節税・税務申告を中心とした税務サービスに加えて、

会社設立・融資対策・経営改善計画策定・資金繰り改善・事業承継をワンストップかつ総合的に提供している。

なかでも、中小企業の節税・資金繰り改善をベースとしたお客様の利益最大化のサポートを得意としている。

広島県内では数少ない公的機関の事業再生プロジェクトの外部アドバイザー経験を生かし、顧問税理士の立場からお客様である中小企業の業績を向上させるコンサルティングを行う税理士として定評がある。

税理士業界ニュースで「成長著しい会計事務所」として取材して頂きました。

税理士業界ニュース2013年11月号で、多くの新規顧客が増えている会計事務所として幣事務所を特集して頂きました。幣事務所は年明け2名の新メンバーを採用が決定しております。より、多くのお客様に貢献できるような体制を作り、「地元広島の中小企業を活性化」するという目標の向かって社員一同邁進していきたいと思います。今後とも宜しくお願い申し上げます。

生まれ育った地元の中小企業の社長の最も身近なパートナーとなることを目指す。起業家支援・節税・税務申告を中心とした税務サービスに加えて、

会社設立・融資対策・経営改善計画策定・資金繰り改善・事業承継をワンストップかつ総合的に提供している。

なかでも、中小企業の節税・資金繰り改善をベースとしたお客様の利益最大化のサポートを得意としている。

広島県内では数少ない公的機関の事業再生プロジェクトの外部アドバイザー経験を生かし、顧問税理士の立場からお客様である中小企業の業績を向上させるコンサルティングを行う税理士として定評がある。

「広島士業勉強会」で講師を務めました。

11月13日に幣事務所代表税理士の山根が広島士業勉強会で「士業のマーケティング」をテーマに講師を務めました。幣事務所では、「マーケティング・売上アップ」の方法をお客様にも最大限ご提案させて頂く事務所であり、その手法についてお話させて頂きました。企業の命題である「売上アップ」の方法を今後もお客様に役立つ形でお届けしたいと思います。今後とも宜しくお願い申し上げます。

生まれ育った地元の中小企業の社長の最も身近なパートナーとなることを目指す。起業家支援・節税・税務申告を中心とした税務サービスに加えて、

会社設立・融資対策・経営改善計画策定・資金繰り改善・事業承継をワンストップかつ総合的に提供している。

なかでも、中小企業の節税・資金繰り改善をベースとしたお客様の利益最大化のサポートを得意としている。

広島県内では数少ない公的機関の事業再生プロジェクトの外部アドバイザー経験を生かし、顧問税理士の立場からお客様である中小企業の業績を向上させるコンサルティングを行う税理士として定評がある。

消費税増税に係る経過措置について①請負契約

「消費税増税に係る経過措置等」

① 請負契約

住宅等の建物については工事が長期にわたりますが、いつまでに契約すれば旧税率の適用が受けられますか?長期の請負工事の場合には平成25年9月30日までに契約した請負契約については、引渡しが平成26年4月1日以降になった場合であっても、旧税率(5%)の適用が受けられます。ただ原則として、引渡し日が施行日以降になった場合には新税率が適用されます。

1.概要

消費税法上、請負による資産の譲渡等の時期は、原則として相手方に引き渡した日もしくは役務の全部を完了した日とされています。しかし、消費税の改正に当たっては「駆け込み需要及びその反動等による影響が大きいこと」などから、指定日(平成25年10月1日)の前日、つまり平成25年9月30日までに契約が行われた場合には、引渡しが施行日(平成26年4月1日)以降になった場合であっても旧税率の5%が適用されることになります。

また、契約後に追加工事等で契約金額が増加した場合については、全体が新税率の適用を受けるわけではなく、増額分の金額のみが新税率の適用対象となります。

この経過措置の適用を受ける場合には契約の相手方に対し、旧税率の適用を受けたことを「書面(契約書や請求書等)」で通知しなければなりません。

2.対象となる契約

対象となる契約は幅広く、

- 建築請負契約

- 製造請負契約

- 測量、地質調査、工事の施工に関する調査、企画、立案及び監理並びに設計

- 映画の制作

- ソフトウエアの開発

- その他の請負に係る契約(修繕、運送、保管、印刷、広告、仲介、情報提供、検査・検定等の事務処理、市場調査)

等が対象です。「仕事の完成に長期間を要し、かつ、当該仕事の目的物の引渡しが一括して行われることとされているもので、契約に係る仕事の内容につき相手方の注文が付されているもの」とされていますので、対象は建築契約に限らないこととなりますが、目的物の引渡しを要しない、例えば月極めの警備保障契約、メンテナンス契約や清掃契約は当該経過措置の適用対象外となります。

3.住宅・賃貸住宅建築の留意点

特に、個人の住宅や賃貸住宅物件の建設については、消費税部分が還付されず、自己負担になってしまうことが考えられ、経過措置の適用を受けられるかどうかが非常に重要になりますので、経過措置の適用を視野に入れ早めに検討に入ることが大切です。特に指定日近辺になると駆け込み需要等が発生し、建築会社やハウスメーカーの対応が間に合わず、経過措置が受けられなくなる事態も想定されます。

また、慌てて契約を結びその後変更等があった場合には、契約全体が経過措置の対象外になったり、契約の追加分等が経過措置の対象外になったりと、税率引上げにより負担増になることが考えられますので、追加変更がなるべくないように十分な余裕・検討期間をもって契約締結をすることが大切です。

4.リフォーム・修理・大規模修繕も経過措置の対象

請負契約の経過措置の取扱いは2に記載の通り、建築の請負契約にとどまりません。 住宅関連であれば、

- リフォーム

- 修繕

- 改修工事

等も対象となります。

自宅のリフォームやバリアフリー等の改修工事、自宅や賃貸物件の修繕・大規模修繕等の工事も該当しますので、特に期間が長くなるような大規模修繕等では早めの計画と契約が重要になります。

5.マンション購入の場合の留意点

一般的な分譲マンションの購入の場合には、請負契約ではなく資産の譲渡契約となりますので上記の経過措置の適用は受けられません。

しかし、建売住宅やマンション等の建物の譲渡に係る契約であっても、建物の内装・外装・設備などに注文工事がある場合には、経過措置の適用対象になります。特別な注文等が無い場合には請負工事ではなく、単なる完成物の引渡しとなり、経過措置が受けられないことが考えられます。

また、特別な注文というと、ある程度大規模な工事をイメージすると思いますが、「壁の色又はドアの形状について特別の注文を付すことができるものも含まれる」(国税庁「平成26年4月1日以後に行われる資産の譲渡等に適用される消費税率等に関する経過措置の取扱いについて(法令解釈通達)」)とされていますので、かなりのケースで経過措置適用が可能だと思われます。

6.工事進行基準を採用している場合の留意点

法人税・所得税の計算において工事進行基準を採用している場合には、原則として消費税における売上げも法人税・所得税の収入計上時期に合わせることとなっていますが、指定日の前日までに契約を締結している場合は、この経過措置の対象となり、旧税率を適用できると考えられます。

指定日から施行日の前日までに締結した契約については、着手日から施行日の前日までの間は

で算出される額が旧税率を適用できると考えられます。

生まれ育った地元の中小企業の社長の最も身近なパートナーとなることを目指す。起業家支援・節税・税務申告を中心とした税務サービスに加えて、

会社設立・融資対策・経営改善計画策定・資金繰り改善・事業承継をワンストップかつ総合的に提供している。

なかでも、中小企業の節税・資金繰り改善をベースとしたお客様の利益最大化のサポートを得意としている。

広島県内では数少ない公的機関の事業再生プロジェクトの外部アドバイザー経験を生かし、顧問税理士の立場からお客様である中小企業の業績を向上させるコンサルティングを行う税理士として定評がある。

70名以上の方々に「明日から使える決算書の読み方セミナー」ご参加頂きました。

10月16日開催!幣事務所主催セミナー「明日から使える決算書の読み方セミナー」が70名以上の方々にご参加頂きました!改めてお客様をはじめご参加下さった皆様方に感謝申し上げます。今後も経営者に役立つ情報を即座に提供するをモットーにセミナーを開催して参りたいと思います。宜しくお願い申し上げます!

生まれ育った地元の中小企業の社長の最も身近なパートナーとなることを目指す。起業家支援・節税・税務申告を中心とした税務サービスに加えて、

会社設立・融資対策・経営改善計画策定・資金繰り改善・事業承継をワンストップかつ総合的に提供している。

なかでも、中小企業の節税・資金繰り改善をベースとしたお客様の利益最大化のサポートを得意としている。

広島県内では数少ない公的機関の事業再生プロジェクトの外部アドバイザー経験を生かし、顧問税理士の立場からお客様である中小企業の業績を向上させるコンサルティングを行う税理士として定評がある。

「税理士紹介ニュース」で代表が取材して頂きました。

2013年10月号の税理士業界ニュースで幣事務所代表税理士の山根が取材して頂きました。今年1月からの広島での税理士活動について取材して頂きました。いつも大変お世話になっているお客様には改めて感謝申し上げます。今後とも宜しくお願い申し上げます。

生まれ育った地元の中小企業の社長の最も身近なパートナーとなることを目指す。起業家支援・節税・税務申告を中心とした税務サービスに加えて、

会社設立・融資対策・経営改善計画策定・資金繰り改善・事業承継をワンストップかつ総合的に提供している。

なかでも、中小企業の節税・資金繰り改善をベースとしたお客様の利益最大化のサポートを得意としている。

広島県内では数少ない公的機関の事業再生プロジェクトの外部アドバイザー経験を生かし、顧問税理士の立場からお客様である中小企業の業績を向上させるコンサルティングを行う税理士として定評がある。

<セミナーのご案内>10月16日「明日から使える!決算書の読み方セミナー」

<日時>2013年10月16日 18時30分

<会費>3,000円

<定員>30名

<主催>山根会計事務所

1.一番わかりやすい!貸借対照表と損益計算書の見方! 2.超図解!決算書解読法! 2.ここだけは必ず!決算書を見るポイント! 3.金融機関は決算書のどこをみているか!? 銀行格付けとは? 4.キャッシュフロー計算書の見方と使い方! 5.減価償却費とキャッシュフローの関係! 6.税務署の目線と、銀行の目線!

昭和55年広島県広島市生まれ 早稲田大学政治経済学部卒業 卒業後は東京都内の辻・本郷税理士法人、税理士法人髙野

<執筆実積> ●「税理」株式会社ぎょうせい 臨時増刊号 ・受取配当等の益金不算入・グループ法人税制の対象範囲 ●「事例式契約書作成時の税務チェック」新日本法規出版

●「起業スタートアップセミナー」新規開業予定経営者向

生まれ育った地元の中小企業の社長の最も身近なパートナーとなることを目指す。起業家支援・節税・税務申告を中心とした税務サービスに加えて、

会社設立・融資対策・経営改善計画策定・資金繰り改善・事業承継をワンストップかつ総合的に提供している。

なかでも、中小企業の節税・資金繰り改善をベースとしたお客様の利益最大化のサポートを得意としている。

広島県内では数少ない公的機関の事業再生プロジェクトの外部アドバイザー経験を生かし、顧問税理士の立場からお客様である中小企業の業績を向上させるコンサルティングを行う税理士として定評がある。

広島司法書士会で研修講師を務めさせて頂きました。

幣事務所代表税理士の山根が9月21日に広島司法書士会で研修講師を務めさせて頂きました。テーマは「増資と減資の税務」です。資本金の増加、減少が税務に与える影響、メリット、デメリット、会社は資本金いくらから始めるべきか、金融機関が決算書を見るポイントなどについて90分お話させて頂きました!20名以上の司法書士の方にご参加頂きました。

山根総合会計事務所では、税務・財務・経営をサポートし、お客様のビジネスパートナーとしてサポートさせて頂きます!ぜひご相談下さい!

生まれ育った地元の中小企業の社長の最も身近なパートナーとなることを目指す。起業家支援・節税・税務申告を中心とした税務サービスに加えて、

会社設立・融資対策・経営改善計画策定・資金繰り改善・事業承継をワンストップかつ総合的に提供している。

なかでも、中小企業の節税・資金繰り改善をベースとしたお客様の利益最大化のサポートを得意としている。

広島県内では数少ない公的機関の事業再生プロジェクトの外部アドバイザー経験を生かし、顧問税理士の立場からお客様である中小企業の業績を向上させるコンサルティングを行う税理士として定評がある。

![556727_375412062592532_1910577110_n[1]](https://yamane-tax.jp/wp-content/uploads/2013/12/556727_375412062592532_1910577110_n1-225x300.jpg)