決算有効節税対策!④役員退職金の支給

①法人側の節税メリット

役員退職金とは、役員の退職の事実により支払われる一切の給与のことです。その役員退職金のうち、その役員の業務に従事した期間や退職の事情、同業種同規模法人の役員退職金の支給状況等に照らし、不当に高額な場合にはその高額であると認められる部分の額は損金の額に算入することができません。

そこで、役員退職金の適正額については「功績倍率法」である次の算式が実務上の上限と言われています。

最終役員給与月額×役員在職年数×功績倍数

功績倍率は、一般的に社長・会長クラスで2.0~3.0倍程度と言われていますが、絶対的なものではありません。先述の役員に従事した期間等を総合的に判断することになります。

法人は適正な役員退職金を支給することにより、一度に多額の損金を計上することができ、所得を圧縮できるというメリットがあります。また、青色申告の場合は繰越欠損金を9年間(平成20年4月1日以後に終了した事業年度に適用、改正前は7年間)繰り越すことができます。

②役員側の節税メリット

退職金は所得税法上、退職所得に区分されます。退職所得に対する税金については多額の所得控除、分離課税、1/2税率と非常に優遇されています。

まず、退職所得は次のように計算します。 (収入金額(源泉徴収される前の金額)-退職所得控除額)×1/2=退職所得の金額

退職所得控除額については次のように計算します。 ・勤続年数20年以下 40万円×勤続年数(1年未満の端数切り上げ) (80万円に満たない場合には80万円) ・勤続年数20年超 800万円+{70万円×(勤続年数(1年未満の端数切り上げ)-20年)}

(なお、障害者になったことが直接の原因で退職した場合の退職所得控除額は、上記の方法により計算した額に100万円を加えた金額となります。)

例えば勤続30年の役員の退職所得控除額は、800万円+{70万円×(30年-20年)}=1,500万円となり、退職金1,500万円までは税金はかかりません。

また、課税されるのは収入金額から退職所得控除額を引いた後の金額に税率を乗じるのではなく、さらに「1/2」してから乗じるため、実質「1/2税率」ということになります。

さらに退職所得は原則として他の所得と分離して所得税額を計算します。所得税は累進課税となっているため所得の高い人ほど税率が高くなる仕組みですが、退職所得は分離課税とされており、税負担が軽くされています。

ただし、平成25年分以後の所得税について改正があります。 特定の役員等(勤続年数が5年以下の役員等)に対する特定役員退職手当等に係る退職所得の金額の計算については、1/2税率が廃止されました。

また、忘れがちですが退職所得については住民税もかかってきます。退職金に係る住民税の所得割額についてこれまで本来の税額から10%税額控除されていましたが、平成25年1月1日以後に支払われる退職金について、10%税額控除する措置も廃止されています。

③死亡退職金について相続人の節税メリット

被相続人である役員の死亡によって、死亡後3年以内に支払いが確定した退職金が、相続人などに支給された場合には、その退職金は相続税の対象となり、所得税の課税対象にはなりません。死亡退職金は相続税法上みなし相続財産となり、「500万円×法定相続人の数」という非課税枠があります。

④事業承継における節税メリット

社長である親から子供へ事業承継する場合、自社株式を移動させることが大きな課題の一つです。特に業績が良い中小企業の場合、自社株の評価額が高くなることがあります。

そこで、親の勇退に際し役員退職金を支給することで会社の純資産が減少し、会社の評価額を下げることができ、事業承継しやすくなります。

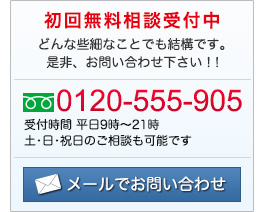

その他節税については、お客様の資金状況を考慮しながら提案させて頂きますので、ぜひご相談下さい!

広島の税理士、山根総合会計事務所では、会社設立、決算申告、節税までワンストップで会計・税務・経営サービスを提供させて頂きます。ご好評いただいています会社設立・税理士変更サービスは毎月多くのお客様にご利用いただいています。ご不明点などは、無料相談をぜひご利用下さい!

生まれ育った地元の中小企業の社長の最も身近なパートナーとなることを目指す。起業家支援・節税・税務申告を中心とした税務サービスに加えて、

会社設立・融資対策・経営改善計画策定・資金繰り改善・事業承継をワンストップかつ総合的に提供している。

なかでも、中小企業の節税・資金繰り改善をベースとしたお客様の利益最大化のサポートを得意としている。

広島県内では数少ない公的機関の事業再生プロジェクトの外部アドバイザー経験を生かし、顧問税理士の立場からお客様である中小企業の業績を向上させるコンサルティングを行う税理士として定評がある。